煤價(jià)松動(dòng) 火電企業(yè)距離盈利反轉(zhuǎn)還有多遠(yuǎn)?

截至2018年3月初,Q5500動(dòng)力末煤價(jià)格較2月初已回落10%,我們認(rèn)為,電力行業(yè)對(duì)2018年需求的一致性預(yù)期回升,將有效支撐煤炭產(chǎn)能釋放,帶動(dòng)煤

截至2018年3月初,Q5500動(dòng)力末煤價(jià)格較2月初已回落10%,我們認(rèn)為,電力行業(yè)對(duì)2018年需求的一致性預(yù)期回升,將有效支撐煤炭產(chǎn)能釋放,帶動(dòng)煤價(jià)回歸合理區(qū)間,助力火電企業(yè)業(yè)績(jī)底部反轉(zhuǎn)。

我們的觀點(diǎn):

① 電力行業(yè)對(duì)2018年需求的一致性預(yù)期回升,將引導(dǎo)煤炭產(chǎn)能合理釋放。

② 動(dòng)力煤供給已有所緩和,市場(chǎng)靜待價(jià)格回歸合理區(qū)間。

③ 成本端改善將利好火電企業(yè)盈利走出底部。

投資建議:綜合考慮國(guó)內(nèi)主要煤電企業(yè)的權(quán)益裝機(jī)、度電煤耗、煤炭?jī)r(jià)格彈性等多方面因素,建議依次關(guān)注浙能電力、華能?chē)?guó)際、國(guó)電電力、大唐發(fā)電、華電國(guó)際等相關(guān)標(biāo)的。

風(fēng)險(xiǎn)提示:煤炭?jī)?yōu)質(zhì)產(chǎn)能釋放或不及預(yù)期;用電量增速或持續(xù)超預(yù)期,使煤炭實(shí)際需求多于預(yù)期,從而影響價(jià)格走勢(shì)。

1電力需求預(yù)期回升,或引導(dǎo)煤炭產(chǎn)能合理釋放

近年來(lái),我國(guó)逐步施行以調(diào)整結(jié)構(gòu)為基調(diào)的經(jīng)濟(jì)政策,及以節(jié)能增效為導(dǎo)向的能源政策,用電量增速在2013-2015年逐步趨緩。鑒于此,相關(guān)部門(mén)主動(dòng)調(diào)整后續(xù)國(guó)內(nèi)用電量增速預(yù)期,根據(jù)中電聯(lián)發(fā)布的年度電力供需形勢(shì)分析預(yù)測(cè)報(bào)告,2011-2016預(yù)期用電量增速均處于持續(xù)下滑趨勢(shì)當(dāng)中。盡管近兩年用電量增速有所修復(fù),但實(shí)際增速仍在7%以內(nèi),2018年預(yù)期增速為5.5%,均顯著低于2011年12%水平,如圖1所示。

中國(guó)電力企業(yè)聯(lián)合會(huì)于1988年由國(guó)務(wù)院批準(zhǔn)成立,是全國(guó)電力行業(yè)企事業(yè)單位的聯(lián)合組織、非營(yíng)利的社會(huì)團(tuán)體法人。2015年12月成立的第六屆理事會(huì)中,國(guó)家電網(wǎng)公司為理事長(zhǎng)單位,華能、大唐、華電、國(guó)能投、國(guó)電投等15個(gè)大型電力企業(yè)集團(tuán)和華北電力大學(xué)為副理事長(zhǎng)單位。該會(huì)定期舉行會(huì)員單位交流活動(dòng),我們認(rèn)為,中電聯(lián)在電力行業(yè)內(nèi)具有較強(qiáng)的影響力,其發(fā)布的年度用電量增速預(yù)測(cè),一定程度上反映了電力行業(yè)內(nèi)部對(duì)年度全社會(huì)用電總需求的整體預(yù)期。

中電聯(lián)于2月初預(yù)測(cè),2018年用電量增速將達(dá)到5.5%,為2015年以來(lái)預(yù)期最高值,且與2016和2017兩年復(fù)合增速水平相近。我們認(rèn)為,行業(yè)內(nèi)部對(duì)于電力需求預(yù)期的回升,將有效引導(dǎo)后續(xù)煤炭產(chǎn)能規(guī)劃,更加合理地推動(dòng)優(yōu)質(zhì)產(chǎn)能釋放。

回顧以往,需求預(yù)期變動(dòng)對(duì)煤價(jià)影響顯著。2011與2013年,中電聯(lián)預(yù)測(cè)全國(guó)用電量增速與實(shí)際增速差異在0.5個(gè)百分點(diǎn)之內(nèi),較為相符。而在2011年以來(lái)的其余5年則存在3-4個(gè)百分點(diǎn)的差異。其中3年預(yù)期用電量增速高于實(shí)際增速,另外2年預(yù)期用電量增速低于實(shí)際增速。在預(yù)期增速高于實(shí)際增速的年份,全國(guó)動(dòng)力煤均價(jià)均下行,而預(yù)期增速低于實(shí)際增速時(shí),煤價(jià)上行,如表1。我們認(rèn)為,這在一定程度上反映了中電聯(lián)預(yù)期的影響力。

2動(dòng)力煤供給已有所緩和,靜待價(jià)格回歸合理區(qū)間

2018年2月初以來(lái)動(dòng)力煤價(jià)格已出現(xiàn)明顯回落,其中秦皇島港山西產(chǎn)Q5500動(dòng)力末煤平倉(cāng)價(jià)從2月2日最高765元/噸回落至684元/噸,跌幅已達(dá)10.6%,如圖2。

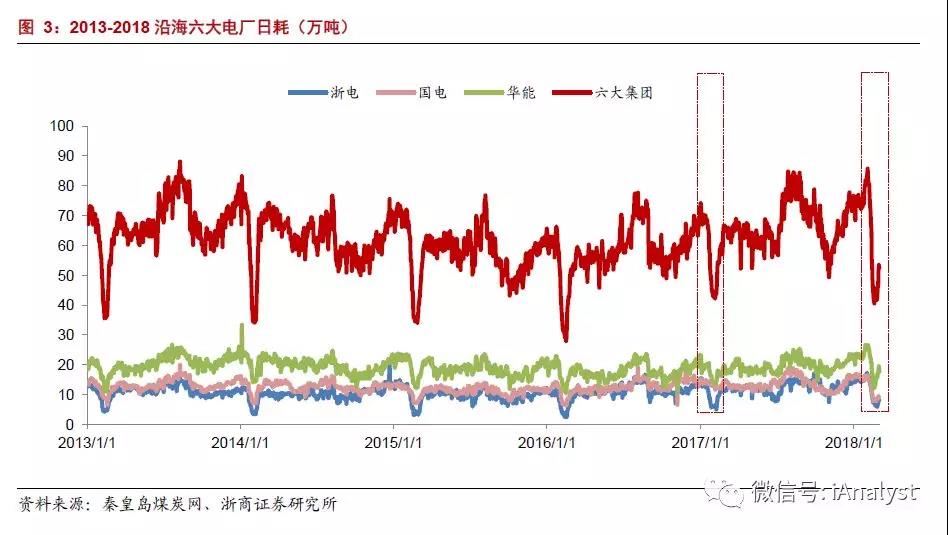

回顧2018年春節(jié)期間,需求增加明顯,但供給保障強(qiáng)于去年同期,產(chǎn)能釋放情況得到驗(yàn)證。2018年春節(jié)前后30天,六大電廠合計(jì)耗煤量為1725萬(wàn)噸,而去年同時(shí)期內(nèi),六大電廠耗煤量?jī)H為1565萬(wàn)噸,如圖3。在耗煤量大幅提升的情況下,2018年春節(jié)前后30天,六大電廠庫(kù)存提升488.23萬(wàn)噸,而去年同時(shí)期內(nèi)庫(kù)存提升幅度僅為188.5萬(wàn)噸,如圖4。

如以春節(jié)期間供給測(cè)算,日耗與庫(kù)存提升對(duì)應(yīng)的供給合計(jì)為2213.5萬(wàn)噸,在不減少電廠庫(kù)存的情況下可滿足日耗73.78萬(wàn)噸的水平,而這一日耗水平高于2014-2016年絕大部分時(shí)間的日耗需求,僅小于2017年年中與年末存在極端天氣的情況。

此外,我們認(rèn)為本輪電廠需求及庫(kù)存的提升,并沒(méi)有對(duì)港口庫(kù)存與產(chǎn)地供給形成較大壓力。

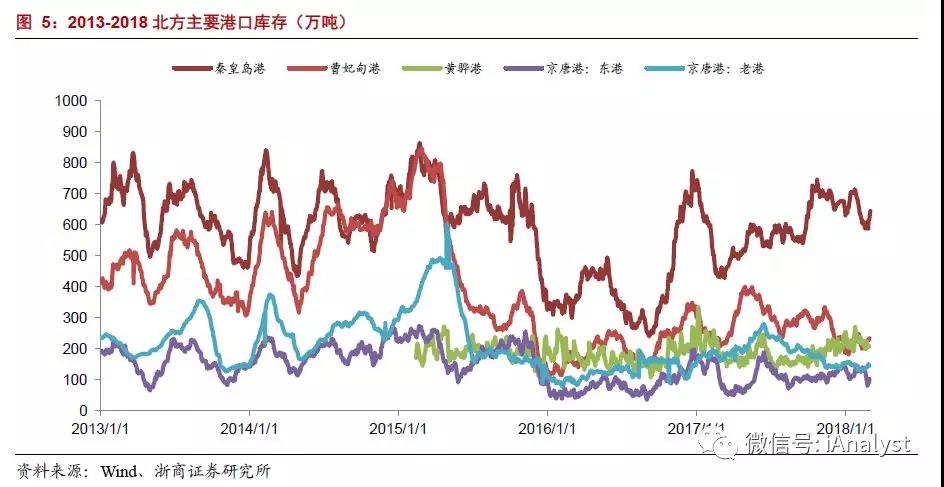

從港口庫(kù)存、產(chǎn)地煤價(jià)來(lái)看,在2018年春節(jié)期間,秦皇島港庫(kù)存略降低20萬(wàn)噸,且于近期開(kāi)始持續(xù)回升。從山西、內(nèi)蒙、山西等主要產(chǎn)地煤價(jià)來(lái)看,主流價(jià)格僅上漲不足20元/噸,如圖5、6所示。港口庫(kù)存與產(chǎn)地煤價(jià)的穩(wěn)定,在一定程度上反映了煤炭運(yùn)輸與產(chǎn)地供給相對(duì)有序的狀態(tài)。

我們認(rèn)為,電廠需求、庫(kù)存大幅提升的情況下,港口庫(kù)存與產(chǎn)地煤價(jià)仍能保持較為平穩(wěn)狀態(tài),足以證明2018年初動(dòng)力煤供給情況顯著好于2017年初,后續(xù)煤價(jià)有望回歸500-600元/噸的合理區(qū)間。

3火電企業(yè)處于盈利低點(diǎn),如長(zhǎng)期維持將對(duì)全國(guó)電力供給產(chǎn)生不利影響

根據(jù)主流火電企業(yè)公告的2017年度業(yè)績(jī)預(yù)告來(lái)看,其凈利潤(rùn)均出現(xiàn)較大幅度下滑,華能?chē)?guó)際、華電國(guó)際、國(guó)電電力凈利潤(rùn)預(yù)告同比降幅分別約為82%、87%和53%,如表2。如考慮相關(guān)公司現(xiàn)有電力裝機(jī)結(jié)構(gòu)及其他資產(chǎn)結(jié)構(gòu),煤電業(yè)務(wù)基本處于盈虧平衡邊界。2018年1月底,華能、大唐、華電和國(guó)家電投四大國(guó)家發(fā)電集團(tuán)聯(lián)名向國(guó)家發(fā)改委提交了《關(guān)于當(dāng)前電煤保供形勢(shì)嚴(yán)峻的緊急報(bào)告》,在一定程度上反映了當(dāng)下電力企業(yè)經(jīng)營(yíng)窘境。

我們認(rèn)為,如這一情況長(zhǎng)期維持,將顯著影響企業(yè)正常經(jīng)營(yíng),進(jìn)而影響全國(guó)范圍內(nèi)的電力供給問(wèn)題。考慮行業(yè)的公用事業(yè)屬性,此前,我們認(rèn)為收入端與成本端的改善因素,將大概率出現(xiàn)其一。

結(jié)合目前煤價(jià)走勢(shì),我們認(rèn)為,成本端的改善將是2018年的主旋律,后續(xù)煤價(jià)有望在供給釋放及政策引導(dǎo)的支持下回歸500-600元/噸的合理區(qū)間,利好火電企業(yè)盈利底部持續(xù)改善。

4投資建議

綜合考慮國(guó)內(nèi)主要煤電企業(yè)的權(quán)益裝機(jī)、度電煤耗、煤炭?jī)r(jià)格彈性等多方面因素,建議依次關(guān)注浙能電力、華能?chē)?guó)際、國(guó)電電力、大唐發(fā)電、華電國(guó)際等相關(guān)標(biāo)的。相關(guān)預(yù)期指標(biāo)如表3。

風(fēng)險(xiǎn)提示:

煤炭?jī)?yōu)質(zhì)產(chǎn)能釋放或不及預(yù)期;用電量增速或持續(xù)超預(yù)期,使煤炭實(shí)際需求多于預(yù)期,從而影響價(jià)格走勢(shì)。

責(zé)任編輯:lixin

免責(zé)聲明:本文僅代表作者個(gè)人觀點(diǎn),與本站無(wú)關(guān)。其原創(chuàng)性以及文中陳述文字和內(nèi)容未經(jīng)本站證實(shí),對(duì)本文以及其中全部或者部分內(nèi)容、文字的真實(shí)性、完整性、及時(shí)性本站不作任何保證或承諾,請(qǐng)讀者僅作參考,并請(qǐng)自行核實(shí)相關(guān)內(nèi)容。

我要收藏

個(gè)贊

- 相關(guān)閱讀

- 火力發(fā)電

- 風(fēng)力發(fā)電

- 水力發(fā)電

- 光伏太陽(yáng)能

-

重新審視“雙循環(huán)”下的光伏行業(yè)

2020-11-02光伏行業(yè),光伏技術(shù),光伏出口 -

能源轉(zhuǎn)型進(jìn)程中火電企業(yè)的下一程

2020-11-02五大發(fā)電,火電,煤電 -

國(guó)內(nèi)最高額定水頭抽蓄電站2#引水上斜井滑模混凝土施工順利完成

2020-10-30抽水蓄能電站,長(zhǎng)龍山抽水蓄能電站,水力發(fā)電

-

能源轉(zhuǎn)型進(jìn)程中火電企業(yè)的下一程

2020-11-02五大發(fā)電,火電,煤電 -

資本市場(chǎng):深度研究火電行業(yè)價(jià)值

2020-07-09火電,火電公司,電力行業(yè) -

國(guó)家能源局印發(fā)2020年能源工作指導(dǎo)意見(jiàn):從嚴(yán)控制、按需推動(dòng)煤電項(xiàng)目建設(shè)

2020-06-29煤電,能源轉(zhuǎn)型,國(guó)家能源局

-

高塔技術(shù)助力分散式風(fēng)電平價(jià)上網(wǎng)

-

創(chuàng)造12項(xiàng)世界第一!世界首個(gè)柔性直流電網(wǎng)工程組網(wǎng)成功

2020-06-29?清潔能源,多能互補(bǔ),風(fēng)電 -

桂山風(fēng)電項(xiàng)目部組織集體默哀儀式

2020-04-08桂山風(fēng)電項(xiàng)目部組織